В прошлый раз мы говорили о том, (Когда наступит время собирать камни

В прошлый раз мы говорили о том, (Когда наступит время собирать камни

), что давно пришло время разобраться с проведённой в 90-х годах приватизацией. Теперь — об офшорах, и о том, почему от них самое время просто отказаться. Но для начала разберёмся,В 90-е лучшие и самые прибыльные предприятия уходили частникам за копейки… Яркий пример: Роман Абрамович приватизировал «Сибнефть» за 100 млн долл., а спустя некоторое время продал её же за 13 млрд долл.! И разве так уж важно, что никакой «Сибнефти» больше не существует — ушла под «Роснефть». И на том спасибо...Как говорил Экклезиаст:

Зачем вообще нужны офшоры?

«Всему своё время, и время всякой вещи под небом.»

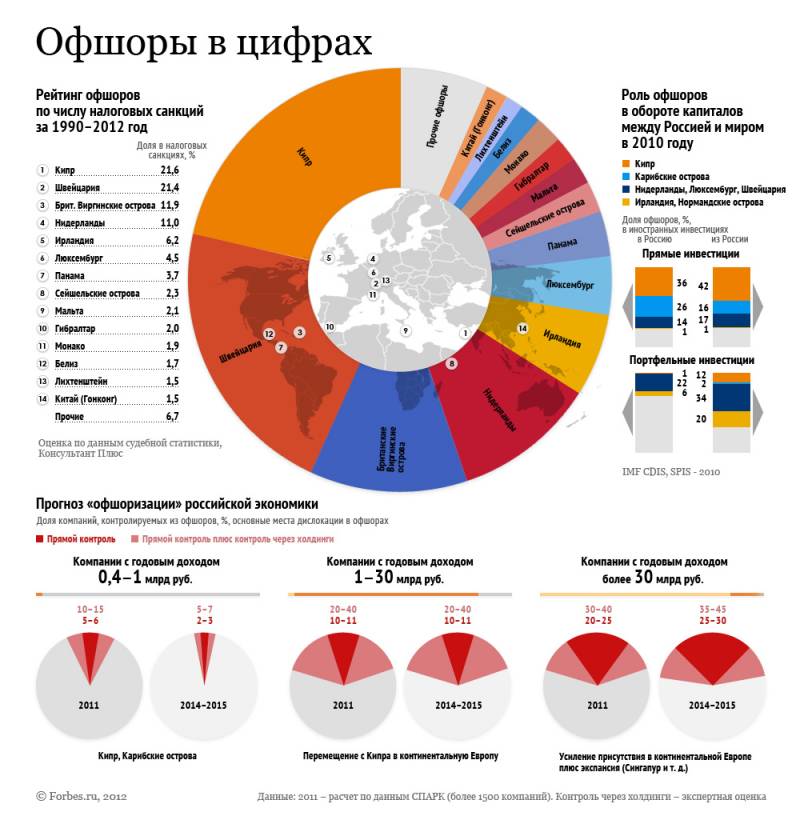

А время возвращать капиталы в Россию из офшоров пришло ещё вчера. Собственно говоря, такие попытки и были. Но…Разные страны предлагают регистрацию офшорных компаний. Почему? Ответ ясен: для того чтобы принести своей стране дополнительный доход от международного бизнес-оборота.А почему владельцы компаний регистрируют их в офшорах? Просто владельцы заводов, газет, пароходов ищут более гибкую в плане ведения бизнеса и налогового регулирования страну. Регистрация офшорной компании и её обслуживание обходятся дёшево. Зато налоги в стране, где расположено предприятие, не платятся! Такие транснациональные корпорации, как Google, Apple, Starbucks, Microsoft и многие другие, постоянно создают офшорки для оптимального управления своим бизнесом и используют их как часть корпоративной структуры. Зарегистрировать офшорную компанию означает, что вы открываете компанию в другой юрисдикции, одновременно управляя всеми её операциями и бизнесом из любого города мира. Именно поэтому они и называются «офшорными», то есть вне территории, «вне берега» (от английского: off shore). Примером офшорной компании может быть компашка, зарегистрированная, например, на Сейшелах, но которая ведёт деятельность в других странах, а управляется из России, Грузии или Казахстана. Владельцу офшора не рекомендуется вести экономическую деятельность на Сейшелах, чтобы не стать объектом местного налогообложения. Юрисдикции с подобными налоговыми условиями для бизнеса, такие как Сейшелы, Белиз, Маршалловы Острова, Британские Виргинские острова, Кайманы, Ангилья, Панама и Бермудские острова, предлагают международным компаниям огромные налоговые льготы. Офшорная компания обладает главной характеристикой – нулевым или минимальным налогообложением в юрисдикции регистрации. Ещё плюс – высокий уровень конфиденциальности владельцев и ключевых персон. Но, к сожалению для офшорных миллиардеров, в последнее время многие страны стали бороться с офшорами. Ведь правительство какого государства добровольно откажется от получения налогов с предприятий, которые работают в этом государстве? И вот многие классические офшорные юрисдикции стали участвовать в автоматическом обмене налоговой информации с другими странами мира.

Таким образом, уровень конфиденциальности ключевых персон и выгодоприобретателей очень сильно снизился. Но всё равно офшорные бонзы из России не спешат покидать свои райские уголки. Не то что американские. Почему?Речь идёт о федеральном законе США, регулирующем налогообложение иностранных счетов (Foreign Account Tax Compliance Act – FATCA). Он был принят с целью выявлять активы американских налогоплательщиков (ими являются граждане США, иностранцы-резиденты и некоторые иностранцы-нерезиденты) за пределами США. Он относится к поколению американских законов, которые можно назвать экстерриториальными. Их действие распространяется на ряд других стран, а иногда и на весь мир. Эти законы помогают Вашингтону выстраивать Pax Americana. Закон, о котором мы говорим, обязал все банки заключить с Налоговой службой США (Internal Revenue Service – IRS) специальное соглашение и передавать информацию о своих клиентах, обязанных платить в США налоги. Банки и финансовые организации, согласившиеся сотрудничать с IRS, должны заноситься в специальный реестр и получать идентификационный номер. Другими словами, борьба Вашингтона с налоговыми уклонистами – лишь повод принять закон. Главная цель FATCA – выстроить мировую финансовую систему, отдельные «ячейки» которой подчинялись бы Вашингтону!Поначалу наш МИД охарактеризовал закон как попытку Вашингтона навязать свой диктат другим странам мира. Чиновники даже заявляли, что если бы Россия начала выполнять условия FATCA, то это вошло бы в противоречие с российским законодательством. Так как FATCA противоречит российским положениям о банковской тайне и Гражданскому кодексу РФ. Но позже министр финансов РФ Антон Силуанов неожиданно заявил, что Россия готовит двухстороннее соглашение с США по FATCA. При этом двухстороннее соглашение с Вашингтоном не являлось гарантией от возможных санкций.И вот летом 2014 года Госдума приняла закон о передаче налоговой информации США в рамках FATCA. И практически сразу Сбербанк России сообщил, что зарегистрировался в Налоговой службе США (IRS) в статусе финансового института, соблюдающего требования этого американского закона. Другие банки также поспешили зарегистрироваться в США. Как вы понимаете, мы же – суверенное государство, и закон США решили выполнять по доброй воле! Как считаете, хорошо, что все наши банки стали выполнять американское законодательство, или нет? Кстати, если кто-то не захотел бы выполнять этот закончик, то США имели бы полное право применять санкции, удерживая 30 % от сумм операций с участием американских контрагентов.Экономист Валентин Катасонов указывал:

Закон FATCA

«Я не исключаю, что если американским законодателям пришла в голову идея легализовать «список Магницкого», то со временем в Америке может появиться также «чёрный список» российских банков, нарушающих FATCA.»

Это заявление Катасонов сделал почти 10 лет назад, ещё в 2013 году. Но как в воду глядел!

«У российских банков после начала СВО появились проблемы с исполнением требований американского налогового законодательства,»

— рассказал в ходе выступления на 15-ой ежегодной конференции «Международное налоговое планирование 2022: к другим берегам» начальник управления международного комплекса Газпромбанка Сергей Линеенко. В 2022 году некоторые российские банки перестали числиться в FFI List и утратили свой идентификационный номер GIIN, это позволяет IRS списывать с них 30-процентный налог. Вот так на практике выглядит соглашение с США!

А есть ли российский аналог FATCA?

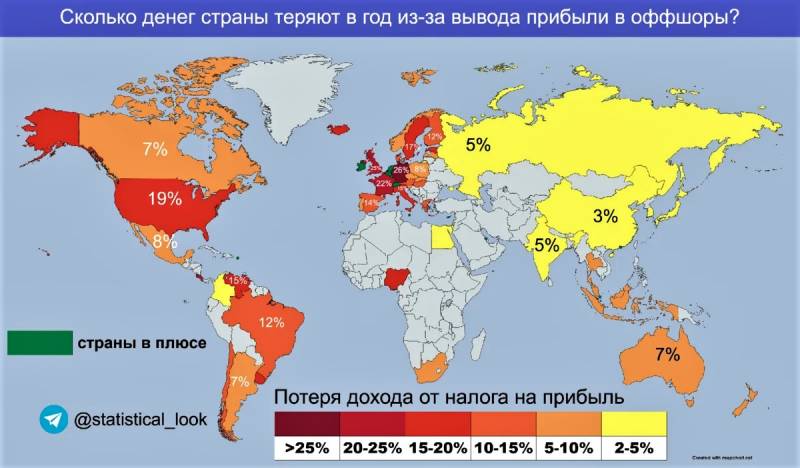

Увы, такого нет. И пока не предвидится. А ведь, по данным Совета Федерации, за последние 20 лет из России выведено более 800 млрд долл., а

«большая часть крупных и мелких российских предприятий используют офшорные зоны в своей деятельности, например, только на Кипре ещё недавно было зарегистрировано более 170 000 российских компаний.»

При этом в России принимали законы, которые должны были помочь вернуть капиталы из офшоров домой. Правительством РФ даже был разработан ряд нормативно-правовых актов, направленных на пресечение вывода средств из российской юрисдикции. А сам план был составлен после того, как о деофшоризации сказал Президент в своём Послании Федеральному Собранию.И вот с 1 января 2015 года в силу вступил Федеральный закон «О налогообложении прибыли контролируемых иностранных компаний и доходов иностранных организаций». Все российские налогоплательщики обязаны были раскрыть налоговой своё прямое или косвенное участие в иностранных организациях. Однако, если российские налогоплательщики держали офшорные компании через траст или номиналов, то на них такое обязательство не распространялось. Но уже в декабре 2015 года заместитель председателя Правительства РФ Игорь Шувалов признал провал амнистии капитала. Во многом провал произошёл потому, что бизнесмены-миллиардеры стали становиться нерезидентами России.

Судьба нерезидента

Убежать от налогов оказалось легко: для этого необходимо просто перестать быть налоговым резидентом. А учитывая, что благодаря такому шагу гражданин сразу уводит из-под внимания российских налоговых служб все свои иностранные активы, которые и ставила своей целью деофшоризация, то можно прямо сказать: популярность метода велика. Нерезидентом стать очень просто: налоговым нерезидентом РФ признаётся человек, который находился на территории России менее 183 календарных дней в течение 12-ти следующих подряд месяцев (п. 2 ст. 207 НК РФ). Поскольку действующим законодательством РФ не определён список документов, на основании которых необходимо определять срок нахождения гражданина на территории России, то период нахождения человека в РФ устанавливают на основании отметок о его въезде (выезде), сделанных российской пограничной службой в загранпаспорте. Адвокатское бюро «Егоров, Пугинский, Афанасьев и партнеры» провело исследование, поговорив с представителями банков, консультантами и бенефициарами контролируемых иностранных компаний. По их данным, 40 % бенефициаров КИК отказались от статуса российского налогового резидента, ещё 9 % перевели собственность на родственников-нерезидентов. И ведь это в основном самые богатые люди с серьёзными иностранными активами. Например, миллиардер Алишер Усманов перестал быть налоговым резидентом ещё в 2015 году, так как практически весь год жил в Швейцарии, Монако, Германии, Италии и других странах. Свой статус нерезидента в декабре 2015 года изданию «Форбс» подтвердили бывший глава «Уралкалия» Дмитрий Рыболовлев (Монако) и Елена Батурина (Великобритания).Упомянутый ранее закон о деофшоризации подразумевал отчетность по Контролируемым иностранным компаниям или же КИК, а также декларацию активов как в России, так и за её пределами в рамках «амнистии». Однако в обоих случаях требование платить налоги с активов относилось к резидентам. Перестав быть резидентом России, граждане обязаны платить лишь с российских компаний и иных источников дохода, но не с иностранных. Правда, вместо 13 % ставка возрастает до 30 %, но, видимо, в большинстве случаев это не так страшно – владельцы капиталов и активов всё равно выбирают этот путь. Так им выгоднее. И ещё. С 1 января 2019 года нерезиденты РФ могут не платить НДФЛ при продаже имущества, находившегося в собственности более минимального срока владения (три года или пять лет).

Родные просторы – русские офшоры

В 2018 году было решено создать офшорные зоны на территории самой России или специальных административных районов – САР со льготным режимом налогообложения бизнеса. САР создавали на территории Приморского края на острове Русский и в Калининградской области на острове Октябрьский. Но участником САР поначалу могла быть только международная компания, то есть иностранная компания, изменившая страну своей регистрации с иного государства на Россию. Уже в 2019 году производитель алюминия En+, ранее находившийся под контролем предпринимателя Олега Дерипаски, завершил процедуру оформления в специальном административном районе на острове Октябрьском в Калининградской области. Об этом было сказано в уведомлении компании, опубликованном на сайте Лондонской биржи. По итогам 2020 года в Калининградском САР было зарегистрировано 37 участников. В конце марта 2022 года в российское законодательство о САР были внесены поправки. Главное – российским холдингам разрешили становиться резидентами САР и получать статус международной холдинговой компании (МХК). Кроме того, срок исключения компании из иностранной юрисдикции повышен до двух лет, также либерализованы некоторые требования к документам, подаваемым на регистрацию. И уже в конце апреля сменили юрисдикцию из Кипра на Калининград четыре международные компании, входящие в состав девелоперской группы «Кортрос»: она известна по проектам строительства жилых комплексов в восьми регионах РФ. В 2021 году «Уралхим» миллиардера Дмитрия Мазепина также перерегистрировался в САР Октябрьский. А буквально на днях из Калининграда пришла новость о том, что в калининградском офшоре зарегистрировался 86-й резидент. По данным региональной Корпорации развития, инвестиции участников САР на территории острова Октябрьский в российскую экономику составили более 55,4 млрд рублей.Компания Владимира Потанина «Интеррос» зарегистрировалась в САР на острове Русский в 2021 году. Компания ООО «Интеррос капитал» была зарегистрирована 10 декабря, передал «Интерфакс» со ссылкой на данные ЕГРЮЛ. Interros Capital Ltd до регистрации в САР имела «прописку» на Кипре и называлась Bonico Holdings Co. Ltd. Ей принадлежит 30,17 % акций «Норильского никеля». «Интеррос» также крупный производитель платины и меди, разработчик и производитель фармацевтических препаратов и вакцин «Петровакс фарм», владеет горнолыжным курортом «Роза Хутор».

Личные фонды и новые законы

С 1 марта 2022 года у граждан, в том числе иностранных, появилась возможность создавать личные фонды и трасты для целей управления имуществом ещё при жизни в САР на островах Русский в Приморском крае и Октябрьский в Калининградской области.Такие поправки к закону «О международных компаниях и международных фондах» вошли в законопроект, упрощающий процедуру перерегистрации иностранных компаний в САР.

«Это позволит защитить активы компаний и физических лиц от санкций. Мы предложили корректировку законодательства по запросу бизнеса, который давно нас просил об этом»,

— объяснил глава министерства Максим Решетников.По его словам, фонд может состоять из российского и зарубежного имущества на сумму не менее 5 млрд рублей. Такие фонды будут иметь особенности в части банкротства, применимого права и рассмотрения споров в арбитраже.Был также принят закон, запрещающий госзакупки у офшорных компаний.

«Объём госзаказа составляет около 7 трлн руб. – это 10 % ВВП. Логично, что чем больше этих средств распределяется в нашей стране, тем эффективнее госзаказ стимулирует рост её экономики»,

— пояснил Сергей Фахретдинов, член президиума генсовета «Деловой России». Однако в законе, как это часто бывает, оказалось много пробелов. Скажем, в законе не установлено ограничение на участие в госзакупках российских компаний, бенефициары которых зарегистрированы в офшорах. Также не решена проблема вывода за рубеж активов в виде дивидендов от освоения госзаказа. Как думаете, случайно так получилось или нет?

Провал или не совсем?

Как видим, Правительство целый план деофшоризации составило почти 10 лет назад. И законы принимались разные. А что ж в итоге? Ну, скажем так: не всё плохо. И компании потихоньку возвращаются в родную гавань. А с 1 января 2023 года будут введены и новые правила, которые призваны подтолкнуть процесс деофшоризации. С 2023 года офшорными зонами будут считаться 57 территорий, что на 15 юрисдикций больше, чем действующий сейчас перечень. В список вошли в том числе Кипр, Ирландия, Сингапур, Гонконг, Швейцария, Черногория, а также два штата США.Кроме того, если сейчас на субсидии от государства не могут претендовать компании, которые наполовину и более прямо или косвенно принадлежат офшорам, то с 1 января 2023 года порог будет снижен вдвое — до 25 %.То есть прогресс есть. А иностранные офшорки остаются офшорками, но уже нашими. Может, деофшоризация и не провалилась?

Но вот депутат Госдумы, экономист, который вместо «Единой России», как и можно было ожидать, оказался в «Справедливой», Михаил Делягин настроен более решительно. Он считает, что деофшоризация идёт слишком вяло, что с офшорными компаниями церемониться нечего. В ноябре этого года он заявил:

«Необходимо произвести деофшоризацию российской экономики. Все активы, вне зависимости от масштаба, которые зарегистрированы в офшорах, но существуют на территории России физически, должны быть переданы под управление России и возвращаться к своим хозяевам только при их перерегистрации в России. Если эта перерегистрация в течение полугода не будет проведена, то эти активы должны быть конфискованы как бесхозное имущество.»

Честное слово, я считаю, что Делягин прав. Особенно сейчас, когда идёт СВО, считаю предателями России тех бизнесменов, кто зарегистрировал свою компанию в офшорках и не платит налоги в России. Зачем с такими деятелями миндальничать?