Не у всех есть IRA или 401K (виды пенсионных счетов - Mike1975), инвестированные в фондовый рынок, для тех, кто это делает, красный предупреждающий свет уже мигает: рынки достигли исторических крайностей на многих фронтах.

Точно так же, как и в 2000 году, сторонники роста утверждают: "На этот раз всё по-другому." Тогда утверждалось, поскольку Интернет будет расти десятилетиями, акции доткомов могут отправиться на Луну и дальше.

Утверждение о том, что Интернет будет продолжать расти, было здравым, но предсказание, что этот рост приведет к тому, что оценки акций превратятся в бесконечный пузырь, считалось необоснованным.

В очередной раз мы слышим разумно звучащие утверждения, которые используются для поддержки предсказаний о бесконечном росте стоимости акций.

Что не изменилось, так это то, что люди все еще используют Wetware 1.0, который имеет настройки по умолчанию для экстремальных эмоций, особенно маниакальной эйфории, бега со стадом (он же FOMO, страх упустить что-то) и паники / страха.

Несмотря на все заверения в обратном, все мыльные пузыри лопаются, потому что они основаны на человеческих эмоциях. Мы пытаемся рационализировать их, ссылаясь на реальный мир, но реальность такова, что спекулятивные мании - это проявления человеческих эмоций и обратная связь от бега в стаде социальных животных.

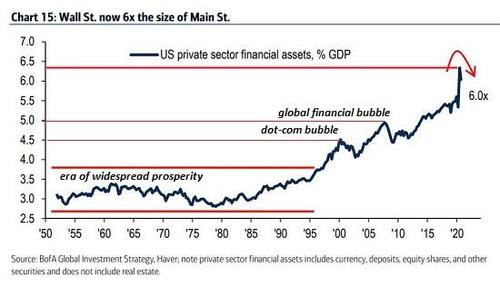

Вот диаграмма финансовых активов в процентах от Валового внутреннего продукта (ВВП). Обратите внимание, что в "Славные тридцать" лет послевоенной эры широкого процветания финансовые активы были примерно в 3 раза больше ВВП.

Это соотношение увеличивалось с каждым из трёх пузырей с середины 1990-х: пузырём доткомов в 1999-2000 годах (Пузырь ФРС №1), пузырём субстандартных кредитов в 2007-08 годах (Пузырь ФРС №2) и теперь Пузырём Всего в 2020-21 годах (Пузырь ФРС №3). Финансовые активы сейчас в 6 раз превышают размер "реальной экономики" (ВВП), что выходит за пределы всех предыдущих крайностей.

Это отражает доминирование финансовых активов, основанных на чрезмерной экспансии долга, кредитного плеча и спекуляций.

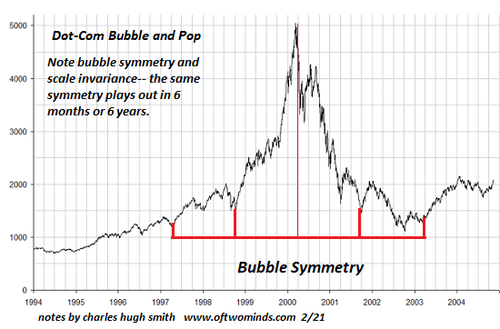

Красная сигнальная лампочка экстремальных настроений, оценок и т.д. может мигать довольно долго, но, как я отмечал на протяжении многих лет, спекулятивные пузыри часто демонстрируют симметрию: те, которые поднимаются выше, имеют тенденцию разрушаться в зеркальном отражении маниакального подъёма. Эта симметрия, конечно, не идеальна, так же как корреляции редко бывают идеальными, но в целом пузыри склонны демонстрировать симметрию, когда маниакальная жадность переходит в сомнение, а затем каскадом переходит в панику. (см. диаграмму ниже)

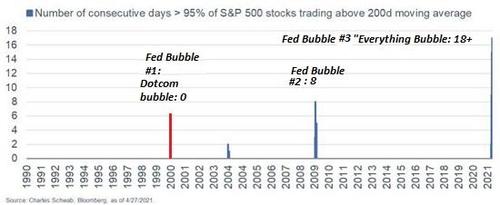

Обращает на себя внимание крайний бычий настрой . (см. график ниже акций S&P 500 выше их 200-дневной скользящей средней - стандартное определение акций в бычьем тренде.) Мало того, что количество акций S&P 500, которые не находятся в бычьем восходящем тренде, по сути, является фоновым шумом, это экстремальное значение было привязано к верхней границе в течение нескольких недель, гораздо дольше, чем экстремумы, достигнутые в предыдущих маниакальных ростах.

Как заметил бы мой старый квант-босс Стю Пиллетт:

Когда все хорошие новости вышли и уже были оценены на рынке, следующая новость, скорее всего, будет плохой и не оценена.

Есть семь факторов, которые следует иметь в виду, которые могут усилить развороты и риски:

1) Одним из факторов, который следует иметь в виду, является доминирование ETF (биржевых фондов) и индексных фондов. Когда деньги вливаются в эти пассивные фонды, фонды покупают любые акции в ETF или индексе. Хорошие, плохие и индифферентные акции в каждом ETF или индексе покупаются без какой-либо оценки их относительной стоимости.

2) Когда владельцы продают, процесс меняется на обратный: каждая акция в ETF или индексе автоматически продается для финансирования выкупа. Это приводит к тому, что "ребенок выбрасывается вместе с водой из ванны", поскольку лучшие исполнительные компании продаются с отбросами в ETF или индексе.

3) Ещё один фактор, который следует иметь в виду - это зависимость пузырей от заёмных денег (маржинальный долг) и кредитного плеча: ETF с 2-кратным и 3-кратным кредитным плечом и различные уловки финансирования для увеличения кредитного плеча и, следовательно, прибыли. Когда активы, которые были привлечены с помощью заёмных средств, разворачиваются даже незначительно, потери быстро становятся неизбежными, и "решение" состоит в том, чтобы ликвидировать каждый актив с использованием заёмных средств до того, как позиция будет уничтожена. Продажа порождает массовую распродажу, а это самоподдерживающаяся обратная связь краха.

Другими словами, количество спекулянтов, у которых есть стимул покупать акции в условиях спада, приближается к рекордным минимумам, поэтому единственными покупателями в условиях реального спада будут игроки "buy the dip" ("покупай на падении" - Mike1975), которые вскоре будут уничтожены, если спад продолжится.

4) Четвертый фактор, который следует иметь в виду - это сужение спекулятивной вселенной до нескольких активов. Это создает крайнюю зависимость от нескольких ракетных кораблей (типа Tesla, FAANG - Mike1975), чтобы продолжать поддерживать высоту всего мира ETF / индексных фондов от обрушения.

5) Пятым фактором является потенциал распространения вируса Covid-19 в глобальном масштабе за пределы текущих ожиданий. Такая экспансия может спровоцировать глобальное замедление / рецессию.

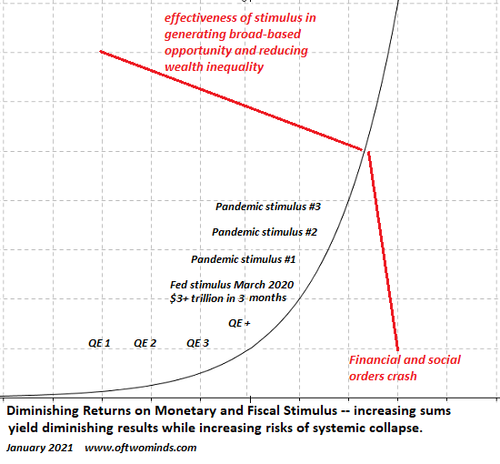

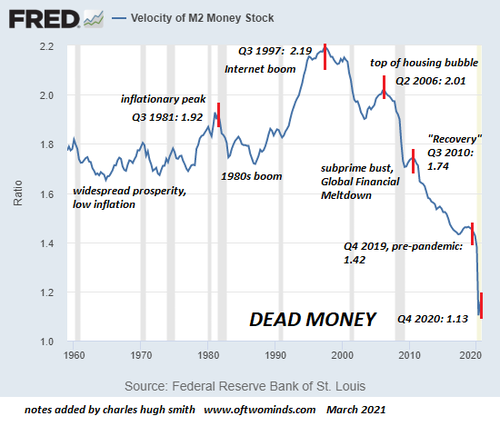

6) Шестой момент заключается в том, что все фискальные и монетарные стимулы страдают от падающей отдачи. (см. диаграмму ниже)

График скорости движения денег говорит о том, что доходность упала с обрыва. (см. диаграмму ниже)

7) Седьмым фактором является доминирование алгоритмизированной торговли (algos, торговые боты и т.д.), которая, по-видимому, в основном запрограммирована на следование импульсу / тренду. Если эти программы будут отменены, чтобы избежать высокой волатильности, ликвидность, от которой зависит рынок для поддержания стабильности, может иссякнуть, увеличив вероятность того, что рынок останется без заявок, то есть покупатели исчезнут, а цены рухнут.

Когда предупреждающий свет мигает красным, разумно иметь стратегию сохранения капитала.

Когда сигнальная лампочка мигает красным, разумно иметь стратегию сохранения капитала.

Когда сигнальная лампочка мигает красным, разумно иметь стратегию сохранения капитала.

0

0