Предлогов для введения ЕДИНОГО (но не нового) налога у Европейской комиссии было несколько: собрать необходимые доходы для финансирования восстановления после коронавируса, а также для двойного зеленого и цифрового перехода. Ну, логично же, если у тебя нет денег на что-то, начинать новые дорогостоящие проекты?

Предлогов для введения ЕДИНОГО (но не нового) налога у Европейской комиссии было несколько: собрать необходимые доходы для финансирования восстановления после коронавируса, а также для двойного зеленого и цифрового перехода. Ну, логично же, если у тебя нет денег на что-то, начинать новые дорогостоящие проекты?

Еще раз - это не какой-то новый дополнительный налог, а единая для всех стран-участников ставка налога, то есть, просто унификация ставки уже имеющегося налога, просто он теперь будет минимально одинаковым в разных странах. Дело в том, что раньше ставки этого налога несколько отличались по странам (да и будут отличаться до 2022 года).

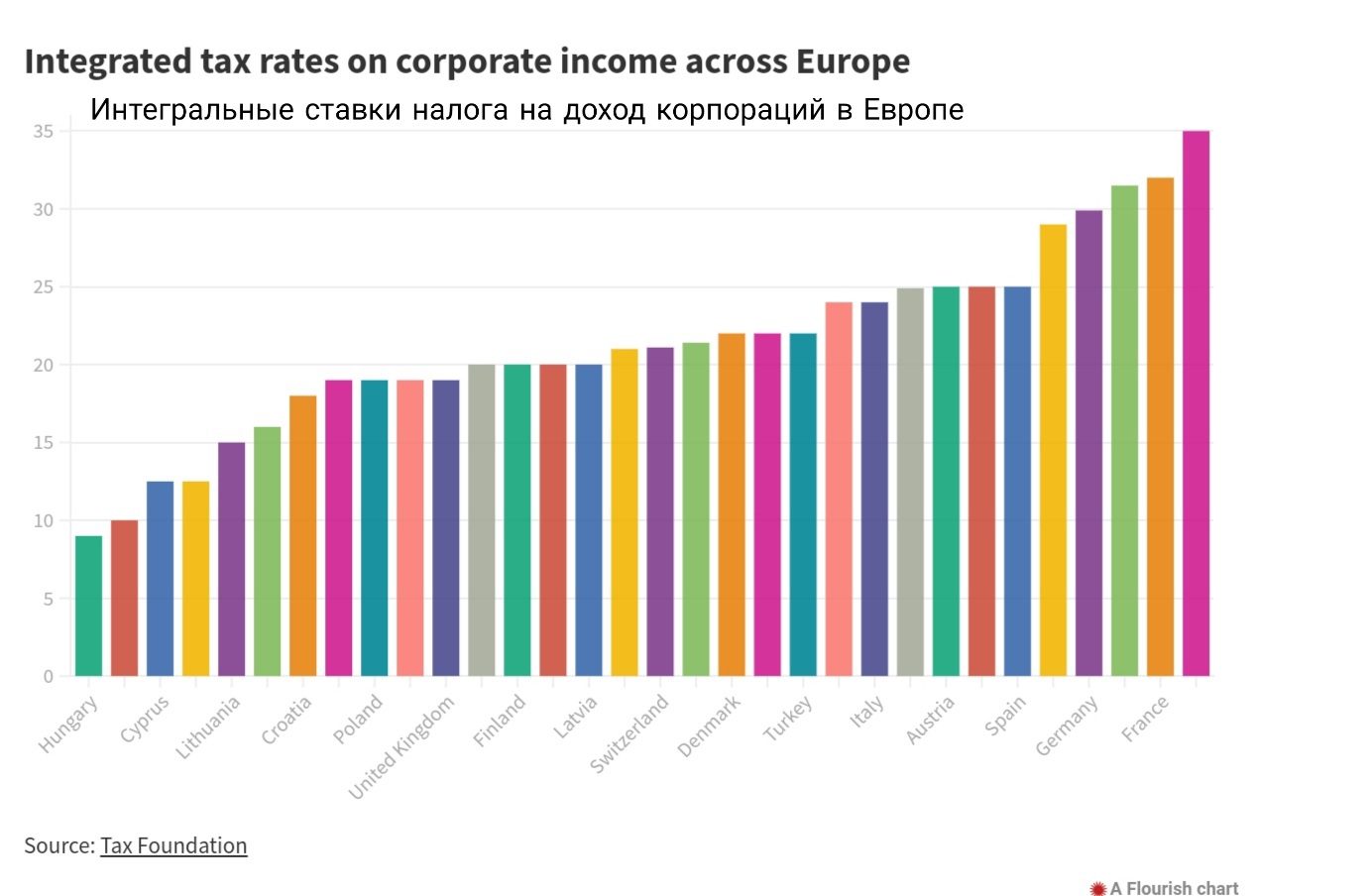

В большинстве европейских стран ОЭСР корпоративный доход облагается налогом дважды: один раз на уровне юридических лиц - компаний - и один раз на уровне акционеров (на дивиденлы).

Прежде, чем акционеры заплатят налоги, бизнес сначала уплачивает корпоративный подоходный налог. Компания платит корпоративный подоходный налог с прибыли; таким образом, когда акционер платит свой уровень налога, он делает это с дивидендов или прироста капитала, распределяемых из прибыли после налогообложения.

Интегрированная ставка налога на корпоративный доход отражает как налог на прибыль, так и налог на дивиденды или прирост капитала - общую сумму налога, взимаемого с корпоративного дохода.

В качестве примера предположим, что итальянская корпорация получит 100 долларов прибыли в 2020 году. Она должна уплатить корпоративный подоходный налог в размере 24 долларов, в результате чего у корпорации останется 76 долларов прибыли после уплаты налогов. Если корпорация распределяет эту прибыль в качестве дивидендов, доход снова облагается налогом на индивидуальном уровне по максимальной ставке дивидендов 26%, в результате чего налог на дивиденды составляет 19,76 доллара США. Таким образом, окончательный доход после уплаты налогов составляет 56,24 доллара, что означает, что на 100 долларов первоначальной корпоративной прибыли взимается интегрированная ставка налога на корпоративный доход в размере 43,76%. (Такой же расчет можно сделать для корпоративного дохода, полученного в виде прироста капитала.)

Что касается дивидендов, то самая высокая интегрированная налоговая ставка в Ирландии была самой высокой среди европейских стран ОЭСР - 57,1%, за ней следовали Франция (55,1%) и Дания (54,8%). Эстония (20%), Латвия (20%) и Венгрия (22,7%) взимают самые низкие ставки (и на эти три процента и живут, хотя и плоховато).

Система освобождения от выплаты дивидендов в Эстонии и Латвии (в этих "странах экономического чуда ЕС" налог на дивиденды составояет 0% - собственно, в этом и причина эстонского "процветания", а вовсе не в гениальности местных властей и населения; в Латвии же, видно, гениальны только власти и только в отношении самих себя) означает, что налог на прибыль предприятий является единственным уровнем налогообложения корпоративных доходов, распределяемых в качестве дивидендов.

Что касается прироста капитала, то Дания (54,8%), Франция (52,4%) и Португалия (50,7%) имеют самые высокие интегрированные показатели среди европейских стран ОЭСР, в то время как Чешская Республика (19%), Словения (19%) и Словакия ( 21%) взимают самые низкие ставки.

Некоторые европейские страны ОЭСР, а именно Бельгия, Чешская Республика, Люксембург, Словакия, Словения, Швейцария и Турция, не взимают налоги на прирост капитала с долгосрочного прироста капитала, что делает корпоративный налог единственным слоем налога на корпоративный доход, реализуемым как долгосрочный прирост капитала.

Особо упорные могут залезть и в ссылку и посмотреть полный список налогов и их составляющих по каждой стране ЕС.

Что нам там важно:

Есть 2 налога: на доходы корпораций (подоходный налог корпораций, если хотите - его и имели в виду страны G20) и на дивиденды (по поводу которого Россия и разрывает соглашения либо договаривается об общей налоговой ставке), оба состоят из частей, в каждой стране все части разные. Некоторые страны - Нидерланды, например - имеют высокие ставки по налогам (25%), но... договариваются с отдельными компаниями о преференциях или... считают их "нерезидентами" и разрешают им "поэтому" не платить налог - те самые "утка-кролик". Потому что, как мы помним, ВВП говорил о том, что Нидерланды облагают российские компании 5%м налогом на дивиденды вместо 25% "потому что это российские компании для Нидерландов", а в России этот налог выше, и поэтому Россия из-за недобросовестного "предоставителя территории налоговому резиденту" разрывает соглашение с этим представителем - Нидерланды, потому что они не облагают компании, выводящие свои дивиденды из России в Нидерланды, тем налогом, который прописан вот в этой таблице, а, попросту, мухлюют и являются территорией ухода от налогов. Поэтому Россия решила взимать этот налог сама, на своей территории, раз некоторые, особо умные, этого не делают. Да, под раздачу попадают и голландские компании типа Кампины, и "голландские" компании типа "Пятерочки" и иже.

То есть, если раньше Кампина платила 15%-25% подоходного налога со всей заработанной в России прибыли, а остаток (75%-85%) выводила в Нидерланды, и тамплатила налог с дивидендов, который мог быть не 25-30%, а, скажем, по договорняку с местным правительством, 5-10%, то теперь Россия возьмет и 15% подоходного, и еще 15% с остатка от этого как налог с дивидендов. А брали бы голландцы тоже 15% - и вопросов бы не было. Но голландцы пожадничали: вдруг Кампине в России будет предложено более выгодное условие, и она не будет выводить дивиденды в НЛ? Но это-то еще фигня: если Кампина не сможет не платить российский налог на дивиденды И голландский, то уж какой-нить Яндекс уже точно не захочет платить олин и тот же налог и в России, и в НЛ. И либо не работать в России,либо возвращаться домой.

Так что мы тут, действительно, белые и пушистые. В отличие от...

Интегрированные налоговые ставки рассчитываются следующим образом: (Корпоративный подоходный налог) + [(Распределенная прибыль - Корпоративный подоходный налог) * Дивиденды или налог на прирост капитала].

(а) В некоторых странах ставка налога на прирост капитала зависит от типа проданных активов. Ставка налога на прирост капитала, используемая в этом отчете, - это ставка, которая применяется к продаже публичных акций после продолжительного периода времени. Хотя интегрированная ставка налога на дивиденды включает субцентральные налоги, это может не относиться ко всем интегрированным ставкам налога на прирост капитала из-за доступности данных.

(b) В Нидерландах стоимость чистых активов облагается налогом по фиксированной ставке с условной годовой прибыли.

https://taxfoundation.org/integrated-tax-rates-on-corporate-income-in-europe/

Итак, на встрече G20 в Венеции страны заключили давно откладываемое соглашение о реформе международной системы корпоративного налогообложения, которую многие считали устаревшей из-за преобразований и проблем, связанных с цифровой экономикой.

И новая налоговая повестка ЕС, и переговоры «Группы двадцати» построены на двухкомпонентных рамках Организации экономического сотрудничества и развития (ОЭСР).

Первый компонент ОЭСР сосредоточен на частичном перераспределении налоговых прав, чтобы гарантировать, что налогообложение прибыли больше не будет определяться исключительно физическим присутствием компании (типа, раз компания зарегена в Нидерландах, то и прибыль (дивиденды) должны облагаться налогом в Нидерландах, а не в России или в США, где компания зарабатывает эти деньги).

Второй направлен на установление минимальной эффективной ставки налога на прибыль, полученную крупными транснациональными корпорациями, опять же - независимо от страны, в которой они базируются.

Чтобы, так сказать сберечь здоровье тех, кто таки хочет глотать пыль. Чтобы они не утруждали себя слишком сильно.

Обсуждения внутри ОЭСР ведутся годами, но, по официальной риторике запада, разрушительное воздействие пандемии коронавируса и рост удаленной работы создали импульс для успешного завершения, а вовсе не кризис и вконец обнаглевшие тнк, выводящие тоннами деньги из стран, где они их заработали и не уплачивающие налогов.

Страны с развитой экономикой предоставляют беспрецедентный уровень фискальной поддержки местным компаниям и населению, раздавая и так взятые в долг вертолетные деньги, что привело к заметному увеличению государственного долга, который правительства должны постепенно погашать.

Повышение налоговой ставки для крупных корпораций, прибыль многих из которых резко выросла во время пандемии, стало одним из самых простых и незамедлительных решений для получения доходов.

Видите, есть страны, где власти давно, упорно, последовательно, увеличив свою инвестиционеую позицию, своими силами и без коронавируса пытаются ловить уклонистов и возвращать награбленное. А есть и другие, типа США и ЕС, кому помогает только волшебный пинок.

Это чувство безотлагательности побудило президента США Джо Байдена поддержать слабые писки Обамы и громадные усилия Трампа в этом направлении и, присвоив себе все лавры и после переговоров с ВВП, лихо поддержать "глобальные усилия по достижению консенсуса в отношении корпоративного налогообложения", объявив, что этому процессу предыдущие американские администрации препятствовали. Типа, это не Трамп заставил АйТи-гигантов вернуться в США и заплатить налоги, а они сами, по доброй воле и предвидя политику Байдена, сдали часть того, что пренадлежит американским гражданам. На самом деле, Байдену нужны средства для финансирования своего амбициозного счета за инфраструктуру в размере 2,3 триллиона долларов.

Брюссель быстро переобулся, так как сам собирал у себя французских уклонистов, и встал на путь разворота Америки, которая к нему, собственно, и выдвигала часть претензий.

«Пришло время переосмыслить налогообложение в Европе», - сказал Паоло Джентилони, комиссар ЕС по экономике, в среду днем, представляя новую налоговую повестку дня. Понимал ли он под этим "и возвращать в США вывезенную оттуда прибыль" или "и нагрести из Сингапура того, что вывезли оттуда из ЕС", он не уточнил.

После достижения консенсуса по двум основополагающим принципам, предложенным ОЭСР, Европейская комиссия представит законодательные тексты, чтобы обеспечить их применение во всем блоке.

Не все государства-члены ЕС входят в «Группу двадцати» и ОЭСР. И это важно понимать и учитывать.

Австралия, Аргентина, Бразилия, Великобритания, Германия, Индия, Индоне8ия, Итащия, Канада, Китай, Мексика, Россия, Саудовская Аравия, США, Турция, Франция, Южная Корея, ЮАР, Япония, ЕС (да, эти влезли дважды без мыла)

ЕС (кроме Болгарии, Румынии, Хорватии, Мальты и Кипра (с двумя последними Россия договорилась по поводу 15% налога на дивиденды), Исландия, Норвегия, Австралия, Великобритания, Израиль, Канада, США, Турция, Япония, Южная Корея, Чили, Мексика, Новая Зеландия

Итак, что такого особенного в новой налоговой повестке?

Европейская комиссия, G20 и ОЭСР хотят упростить уплату налогов компаниями, которые работают более чем в одном государстве-члене, то есть сделать благо т.н. международным компаниям, чтобы их бухгалтера не мучились, не в таблицы смотрели, чтобы их финансовые советники не сидели ночами, выискивая, где выгодней платить этот налог, а чтобы по-простому он платили единые для всех 15%, как минимум. Можно и больше - по желанию и законодательству.

Прямо сейчас трансграничные бизнес-операции, например, в ЕС могут столкнуться с 27 различными национальными налоговыми системами (прекрасную таблицу различных налоговых ставок по странам ЕС вы уже увидели по ссылке выше). По мнению ЕС, это является "устрашающей перспективой, которая может удержать небольшие компании от расширения масштабов деятельности". Все на благо бизнеса, так сказать.

Помимо продолжающейся фрагментации, исполнительная власть считает, что нынешние налоговые структуры устарели, потому что они не отражают новую бизнес-реальность, созданную цифровизацией и глобализацией. Это расшифровывается как "черт ногу сломит".

«Это создает высокие затраты на соблюдение нормативных требований для бизнеса и риски двойного налогообложения. В то же время некоторые компании используют лазейки между налоговыми системами с помощью агрессивных стратегий налогового планирования», - отмечает Комиссия. То есть, в основном, прекрасная маркиза, в ЕС все хорошо, но, вот, некоторые компании...

По словам Джентилони, ежегодно ЕС теряет 46 миллиардов евро из-за уклонения от уплаты налогов физическими лицами и от 35 до 70 миллиардов евро из-за уклонения от уплаты налогов со стороны компаний. Так что нужно ли при таких масштабах писать "некоторые" - неясно. Но Россия теряет гораздо больше, и мы знаем, куда уходят эти деньги.

Помня о своих кровных миллиардах, вывезенных в оффшоры, Брюссель предложил краткосрочные и долгосрочные решения.

Краткосрочные предложения включают:

1. Заставить крупные компании публиковать свои эффективные налоговые ставки, чтобы обеспечить прозрачность и ограничить использование подставных компаний (юридических лиц с небольшой экономической деятельностью, которые обычно используются для ухода от налогов и отмывания денег).

Да-да, господа, вам больше не нужно будет глотать пыль.

2. Комиссия также рекомендует государствам-членам разрешить компаниям перенести свои убытки, зарегистрированные во время пандемии, на предыдущий финансовый год, чтобы компенсировать ущерб и получить возмещение налогов. Это если они на пандемии не заработали, конечно.

Но

Основным элементом повестки дня является долгосрочная налоговая система, которая будет официально введена в следующем году.

Под названием «Бизнес в Европе: система налогообложения доходов» (BEFIT) ЕС предложит общую налоговую базу для предприятий и единый свод правил с целью сократить бюрократизм, стимулировать инвестиции и сократить уклонение от уплаты налогов.

В дополнение к этому, Комиссия продолжит настаивать на

Введении налога на цифровые услуги в масштабах всего ЕС - противоречивой идее, против которой выступили некоторые государства-члены, а другие уже реализовали на национальном уровне. Предложение должно поступить в ближайшие месяцы и будет направлено на внесение прямого вклада в бюджет ЕС и фонд восстановления в 750 миллиардов евро, по поводу которого возникли такие споры ранее (если помните, в итоге договорились, что половину суммы выдадут кредитом, а не подарят: привет всем, у кого уже отрицательные чистые инвестиционные позиции).

Новая налоговая повестка пока останется простым программным документом. Любое законодательное предложение, которое вытекает из этого, потребует единодушия 27 стран ЕС - условие, которое далеко не гарантировано из-за давних расхождений и разногласий по налоговой политике. Такие государства-члены, как Люксембург, Нидерланды, Ирландия и Мальта, которые обвиняются в использовании налоговых убежищ, будут, скорее всего, оспаривать любой план, который может угрожать их деловой среде.

Однако, чрезвычайная ситуация, вызванная пандемией, и прибытие Джо Байдена могут заставить ЕС объединиться и найти точки соприкосновения.

«На этот раз все может быть иначе по двум основным причинам. Первая - это экономический кризис, с которым мы сталкиваемся. И поэтому неотложная ситуация, которая требует от нас сбора дополнительных государственных доходов. Мы больше не можем мириться с агрессивной налоговой конкуренцией между государствами-членами, "- заявила Кьяра Путатуро, советник по вопросам неравенства и налоговой политики в офисе Oxfam в ЕС, сказала Euronews.

«И вторая [причина] - это налоговые реформы на глобальном уровне, потому что как первый, так и второй столпы налоговых переговоров [ОЭСР] могут помочь в создании этой унитарной системы налогообложения».

Отдельные участники кампании опасаются, что историческая сделка G7 о минимальной глобальной ставке корпоративного налога в размере 15% может принести мало пользы развивающимся рынкам.

Страны с развивающейся экономикой в таких регионах, как Восточная Европа, Центральная Азия и Африка, могут получить небольшую выгоду от недавнего соглашения G7 о глобальной налоговой реформе, предупреждали министры финансов и участники кампании налогового единства.

До того, как «Большая семерка» взяла на себя обязательство установить 15%, США предлагали минимальную ставку 21%. Сеть Tax Justice Network выступила за минимальную эффективную налоговую ставку в 25%, заявив, что она может принести 780 миллиардов долларов дополнительных глобальных доходов, включая 355 миллиардов долларов для стран, не входящих в G7. В нем говорилось, что минимальная ставка в 15% будет «крайне неравной» и принесет 170 млрд долларов для «Большой семерки» и всего 100 млрд долларов для других стран. Это, конечно, позиция Украины по поводу своей трубы: деньги заработаны вне отдельных стран (как Сингапур, Гонконг, Фароа и т.д), а получать на свой бюджет их должны "слабые и развивающиеся" страны. Типа Эстонии или Кипра. Или того же Монако.

Министр финансов Аргентины Мартин Гусман заявил на мероприятии, организованном группой развивающихся стран G24 и Независимой комиссией по реформе международного корпоративного налогообложения (ICRICT), что ставка 15% была «слишком низкой».

«Существует значительный риск того, что минимальная ставка фактически будет также максимальной ставкой, которая станет возможной», - сказал Гусман. «Мы выступаем за не менее 21%, а 25% было бы еще лучше».

Ну, тут главное - начать...

Некоторые утверждают, что даже при более высокой ставке транснациональные корпорации все равно будут платить большую часть налогов в своих странах; инклюзивная структура работала над альтернативами по этому вопросу.

Любое соглашение также должно касаться стран, которые основывают свою модель роста на предложении компаниям низких налогов - считают аналитики, работающие по оффшорам. Так сказать, нельзя не учитывать интересов тех, кто богатеет на том, что к ним уходят налоги из других стран. Наглое заявление, да. На этой неделе Scope Ratings заявило, что налоговые предложения G7 представляют «умеренный риск для экономической модели быстрого роста Ирландии». В Ирландии преобладающая ставка корпоративного налога составляет 12,5%. А какую проблему этот налог представляет для стран, которые в саунах и замках договариваются с властями о индивидуальных скидках на налог серии "как другу"!

Да, кстати, про то, что Соглашение также предусматривает перераспределение налоговых прав для обеспечения того, чтобы налогообложение прибыли больше не определялось исключительно физическим присутствием компании (типа Яндекса в Нидерландах) - статус-кво, который устарел из-за растущего доминирования трансграничных технологических транснациональных корпораций, таких как Google и Amazon.

Теперь договорившиеся страны будут (с 2022) иметь права налогообложения в зависимости от места, где компании продают свои продукты и услуги, - метод, который лучше отражает реальность цифровизации и глобализации. Уважаемые Яндекс, Касперский, Пятерочка и иные - велкам хоум или ведите бизнес там, где у вас головные офисы! Заодно, кстати, и айтигиганты будут вынуждены открыть именно офисы в тех странах, где леньги зарабатывают. А то не смогут платить налоги с рекламы, например...

Однажды, лет 5 назад, ВВП в одном интервью сказал знаменательную фразу: в идеале нужно, чтобы ВНП был больше, чем ВВП. Пока половина компаний, дающих ВВП России - иностраные, возникшие за рубежом как следствие ранее выведенных туда денег. То есть, уважаемые физики и юрики, платите налоги там, где вы их зарабатываете - и можете иметь головной офис хоть на Луне.

Так что этой Сделкой все присоединившиеся хотят положить конец тому, что министр финансов США Джанет Йеллен назвала «гонкой на дно»: на протяжении последних десятилетий развитые экономики конкурировали друг с другом, предлагая наиболее привлекательный корпоративный налог с целью привлечь новые компании и инвесторов.

Это взаимное сокращение привело к резкому падению ставок корпоративного налога. Исследование 2018 года, проведенное Организацией экономического сотрудничества и развития (ОЭСР) в 88 юрисдикциях, показало, что средний корпоративный налог составляет 21,4% по сравнению с 45-50% в 1980-х годах (откуда и байденовское предложение 21%).

То есть, развитые страны в погоне за налогами из других стран для себя сами вырастили себе "тирана" в виде тнк, которым они больше, чем вдвое сократили налоги.

Сторонники низкого корпоративного налога утверждают, что он помогает компаниям расти, мотивирует инвесторов, ограничивает офшоринг и вознаграждает работников более высокими зарплатами.

Одним из наиболее важных положений Закона о сокращении налогов и занятости является постоянно более низкая ставка федерального подоходного налога с корпораций, которая снизилась с 35% до 21%.

До принятия Закона о сокращении налогов и занятости высокая установленная законом ставка корпоративного налога в Соединенных Штатах выделялась среди ставок во всем мире. Среди стран Организации экономического сотрудничества и развития (ОЭСР) ставка комбинированного налога на прибыль корпораций в США была самой высокой. Сейчас, после налоговой реформы, ставка близка к средней.

Ставка корпоративного подоходного налога, близкая к ставке в других странах, 8 препятствовать перемещению прибыли в юрисдикции с более низкими налогами.

Новые инвестиции увеличат размер основного капитала, а производительность, объем производства, заработная плата и занятость вырастут. Модель Tax Foundation Taxes and Growth оценивает, что общий эффект нового налогового закона будет заключаться в увеличении экономики на 1,7%, что приведет к увеличению заработной платы на 1,5%, увеличению основного капитала на 4,8% и 339 000 дополнительных рабочих мест с полной занятостью в долгосрочной перспективе. запустить.

Экономические данные свидетельствуют о том, что корпоративные подоходные налоги являются наиболее вредным видом налога и что часть бремени ложится на рабочих. Снижение корпоративного подоходного налога принесет пользу работникам, поскольку новые инвестиции повышают производительность и приводят к росту заработной платы.

Если бы законодатели повысили ставку корпоративного подоходного налога с 21 до 25%, по нашим оценкам, повышение налога сократит долгосрочный размер экономики на 0,87%, или 228 миллиардов долларов. Это сократит основной капитал на 2,11%, заработную плату на 0,74% и приведет к сокращению на 175 700 рабочих мест в эквиваленте полной занятости.

Так что Байден изначально и предлагал 21%, чтобы экономика США не особо напрягалась. Видимо, об этом и был разговор с ВВП, чтобы он мог поддержать 21% в ОЭСР и на G20.

Противники, с другой стороны, считают, что скромные ставки лишают государства важного источника доходов для финансирования государственных проектов.

Страны ЕС имеют одни из самых крупных и щедрых систем оциального обеспечения в мире, охватывающих такие области, как социальная защита, здравоохранение, образование, окружающая среда, жилье и культура. Государственные расходы в блоке составляют более 47% от общего ВВП. Эти услуги чрезвычайно дороги и требуют сильного и стабильного налогообложения для их финансирования.

Поскольку COVID-19 опустошил покупательную способность простых граждан и уничтожил миллионы рабочих мест, что привело к сокращению доходов от налогообложения личных доходов и покупки товаров, европейские правительства обратили свое внимание на компании, особенно на самые крупные, многие из которых действительно процветали во время кризиса в области здравоохранения из-за резкого перехода в онлайн-мир.

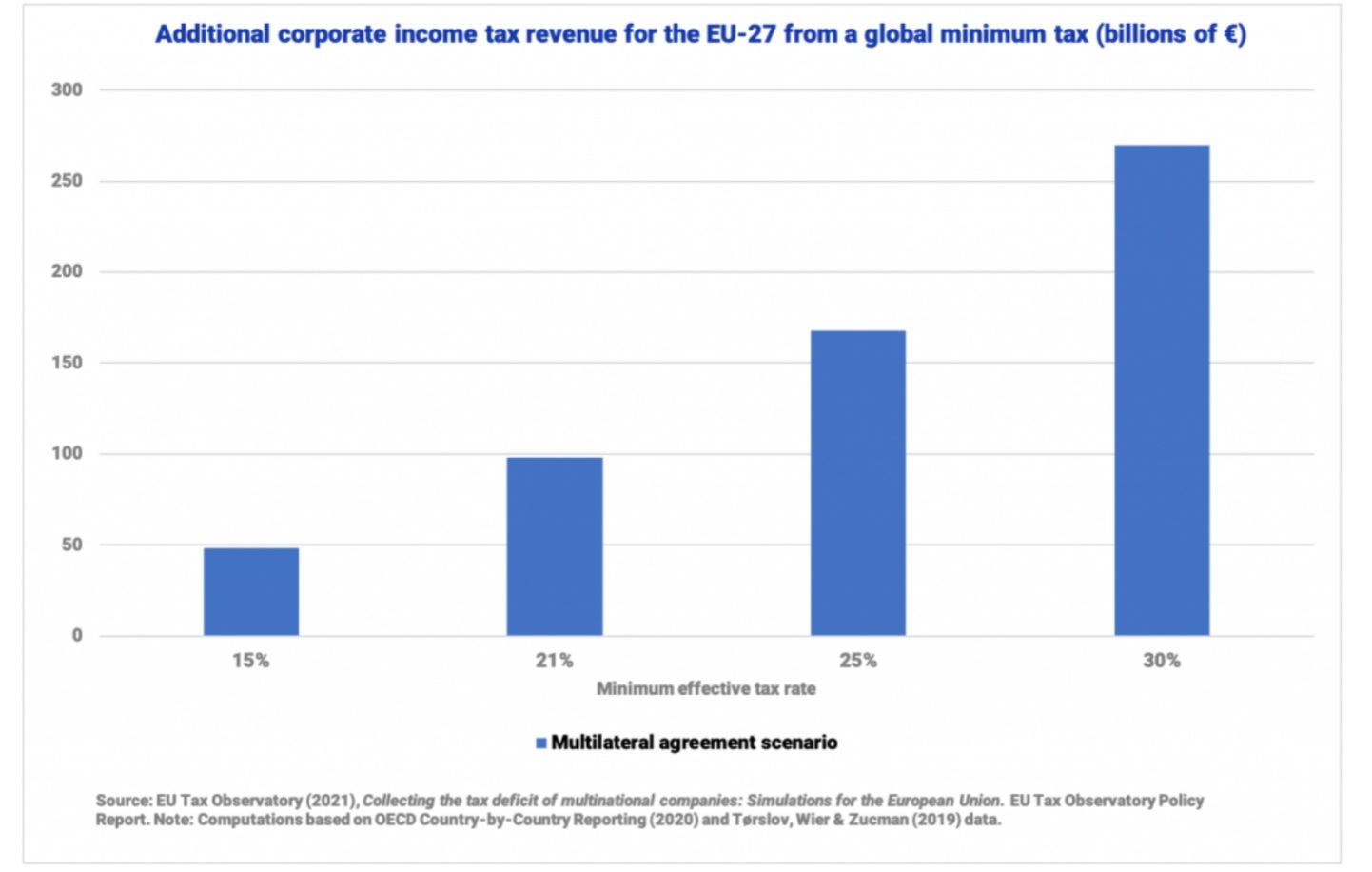

Международное соглашение о минимальной ставке в 25% позволило бы Европейскому Союзу увеличить свои налоговые поступления на 170 миллиардов в 2021 году, что на 50% больше собираемых сегодня корпоративных налоговых поступлений. При минимальной ставке 15% дополнительные налоговые поступления составят всего около 50 миллиардов евро. Страна ЕС, которая в одностороннем порядке решила облагать свои транснациональные корпорации минимальной ставкой 25% и облагать налогом часть налогового дефицита компаний-нерезидентов, имеющих доступ к ее рынку, увеличила бы свои корпоративные налоговые поступления примерно на 70%.

Оптимизм нарастал в Брюсселе и по всему континенту с тех пор, как в начале апреля Джанет Йеллен публично заявила о поддержке Америкой глобальной минимальной налоговой ставки.

В качестве очевидного признака координации Комиссия обнародовала стратегию по приведению налоговых систем в соответствие с требованиями XXI века за две недели до встречи G7 в Лондоне. В рамках плана исполнительная власть пообещала предложить общую налоговую базу и единый свод правил для бизнеса и проследить, что ЕС не мухлюет.

Брюссель надеется, что импульс, приданный «Большой семеркой», поможет проложить путь к единодушию в масштабах всего ЕС, что является неизбежным требованием, установленным договорами ЕС по вопросам налогообложения.

Но путь к единству может быть трудным и тернистым.

В четырех странах ЕС (Венгрия, Болгария, Кипр и Ирландия) корпоративные ставки в настоящее время ниже 15-процентной отметки. Одна из них, Венгрия, даже опускается ниже 10-процентного порога (откуда и наглось Орбана).

С другой стороны, Германия, Португалия, Франция и Мальта преодолевают 30-процентный барьер, что означает, что их ставки корпоративного налога в два или даже в три раза выше, чем у их коллег.

«Никто не имеет права вмешиваться из-за границы в налоговую политику Венгрии», - сказал Петер Сийярто, министр иностранных дел Венгрии, в марте месяце, когда дебаты набирали обороты.

Случай с Ирландией привлек большое внимание в последние годы.

Она установила ставку корпоративного налога в размере 12,5%, чтобы убедить транснациональные корпорации открыть свои европейские штаб-квартиры внутри страны.

Google, Facebook, Twitter, LinkedIn и Airbnb открыли свои офисы в Дублине в районе, известном как Силиконовые Доки, прозвище, имитирующее Силиконовую долину в Калифорнии. И в итоге не заплатили кучу налогов в США и других странах, где они предоставляли услуги.

Европейская комиссия попыталась обуздать практику, которую она считает несправедливой: в 2016 году комиссар ЕС по вопросам конкуренции Маргрет Вестагер потребовала от Apple выплатить 13,1 млрд евро плюс проценты в счет неуплаченных налогов государству Ирландии. Вестагер утверждал, что налоговые льготы Ирландии равносильны незаконной государственной помощи.

Позднее Генеральный суд ЕС вынес решение в пользу Apple и раскритиковал слабую аргументацию Европейской комиссии. Правительство Ирландии приветствовало приговор, но Брюссель заявил, что намерен подать апелляцию и продолжить борьбу.

В то время как битва в Люксембургском закончилась ничем хорошим, некоторые европейские страны, такие как Франция, Великобритания, Италия, Испания и Австрия, взяли дело в свои руки и решили ввести специальные налоги на цифровые услуги в качестве временного решения до тех пор, пока не будет достигнута глобальная сделка.

Эти договоренности не были скоординированы и различаются по своему характеру, но, в основном, нацелены на отдельные доходы крупных цифровых компаний. Белый дом счел их дискриминационными, потому что они в первую очередь затрагивают американские корпорации, и пригрозил ввести тарифы в ответ.

Обеспокоенная фрагментацией, Европейская комиссия работает над своим собственным предложением о введении цифрового налога на всей территории ЕС с целью ввести его в действие к 2023 году. Исполнительная власть заявила, что сбор будет скромным, со вкусом, толерантно-недискриминационным и будет действовать параллельно с соглашением ОЭСР.

На уровне ЕС малые и средние страны заявляют, что им необходимо предлагать привлекательные налоговые ставки, чтобы конкурировать с более крупными странами. Чтобы было ясно: им нужно, чтобы компании уводили деньги из стран, где они их заработали в эти самые страны, чтобы эти страны могли, не работая, стричь купоны и ни в чем себе не отказывать.

«Я с нетерпением жду участия в обсуждениях в ОЭСР. За столом переговоров 139 стран, и любое соглашение должно будет отвечать потребностям малых и больших стран, как развитых, так и развивающихся», - сказал министр финансов Ирландии Пашал Донохо в Twitter вскоре после того, как G7 достигла соглашения. Донохо посетил саммит в качестве президента Еврогруппы. Наверное, он закупился попкорном заранее. И был прав: приняли 15% все, кроме Венгрии, Ирландии и Эстонии. Кто бы сомневался! Интересно, как их накажут.

Ну, и вот еще одно мнение (хотя эти эксперты явно считают, что в Голландии тнк на самом деле платят 25%, а не 5%. Видно, у них другие источники инфы, нежели у ВВП).

Итак, кто конкретно выиграет, а кто проиграет от недавно предложенной глобальной минимальной налоговой ставки в размере не менее 15% для компаний. Среди крупных стран с размывом базы и перемещением прибыли (BEPS), по которым были доступны данные, мы видим, что Польша, Испания, Китай и Нидерланды являются явными победителями; США, Великобритания, Россия и Италия - относительные победители; Франция, Япония и Канада не выигрывают и не проигрывают, а Ирландия, Бразилия и Венгрия явно проигрывают от сделки.

В октябре 2021 года (через 3-6 месяцев ;) ) ожидается возможное подписание соглашения во время другой встречи G20. Между тем, учитывая одобрение США предложений ОЭСР, напряженные дебаты и переговоры возникли в таких странах, как Мексика (необходимость сокращения налоговых лазеек), Ирландия (необходимость повышения ставки корпоративного налога с 12,5%), Венгрия и Великобритания (предложение об исключении финансовой деятельности из договора - офигенная наглость: чтобы всякие Ерсты и Янги работали в России и выводили бабки в Британию, учитывая, что это УСЛУГИ, которые и НДС-то не облагаются).

В долгосрочной перспективе минимальная глобальная ставка налога для МНК может повлиять на потенциальный рост экономики по разным каналам:

* Репатриация капитала или канал роста производительности: страны со ставками корпоративного налога ниже 15% сейчас будут менее привлекательными, для вывода туда капитала, и у тнк, наглотавшихся пыли, может возникнуть соблазн репатриировать капитал в свою внутреннюю экономику. Эта репатриация, вероятно, вызовет положительный шок производительности в экономике, получающей от нее выгоды, в то время как страна, в которой наблюдается отток капитала, зарегистрирует негативный шок производительности с долгосрочными последствиями.

* Канал условий торговли: страны, получающие выгоду от репатриации капитала, также укрепят свои производственные мощности и, следовательно, уменьшат свою зависимость от импорта (обратное для стран с налоговыми ставками ниже 15%, которые могут столкнуться с более высокой зависимостью от импорта).

* Канал государственного долга: репатриация капитала будет способствовать укреплению потенциала роста экономики, в которой капитал возвращается домой. Это создаст новые фискальные ресурсы и будет способствовать снижению уровня долга в процентах от ВВП или, по крайней мере, снижению темпов его роста. Напротив, странам, которые видят, что их налоговая конкурентоспособность ухудшается из-за глобального минимального налога, может оказаться труднее стабилизировать свой государственный долг.

* Канал государственных инвестиций или эффект вытеснения / вытеснения: страны, которые повышают свою конкурентоспособность благодаря этой глобальной перебалансировке, могут иметь более высокий стимул для увеличения размера государственных инвестиций в процентах от ВВП, в частности в контексте, когда ожидается, что спрос на общественные блага вырастет после Covid-19.

Этот канал передачи неоднозначен с точки зрения воздействия, так как могут возникнуть как эффекты вытеснения, так и вытеснения. Мы предполагаем продолжение пятилетнего тренда, предшествовавшего введению налога.

* Канал доходов от корпоративного налога или канал перераспределения: более высокие доходы от корпоративного налога в процентах от ВВП могут последовать за движением репатриации капитала для стран с ставкой корпоративного налога выше 15%. Страны с ставками корпоративного налога ниже 15% пострадают от более низкого уровня конкурентоспособности и оттока капитала, за которым последуют более низкие бюджетные доходы, обычно получаемые от корпоративных прибылей иностранных фирм.

Для каждого канала передачи мы оцениваем влияние на потенциал роста с учетом различных размеров шоков, определяемых расстоянием между внутренней налоговой ставкой и глобальным минимальным налогом в размере 15%. В этом отношении мы максимально упростили анализ чувствительности, заявив, например, что страна, находящаяся в группе 1 (более близкое расстояние к 15-процентному уровню налога), будет регистрировать 1,5 стандартного отклонения шока производительности (против 1 и 0,5 стандартных отклонение от шока производительности для стран группы 2 и группы 3). Наши результаты предполагают, что «при прочих равных условиях», и в первую очередь нацелены на представление некоторых элементов чувствительности (см. Таблицу 2) в отношении проекта глобальной минимальной налоговой ставки для компаний.

В общем, желающие анализа идут по ссыли, а для остальных:

Большинство членов нашей группы со ставкой корпоративного налога выше 15% выиграют от такого соглашения. Однако, страны с ставками корпоративного налога ниже 15% столкнутся с негативным воздействием на их потенциал роста.

Мама мия, какой глубкий анализ! Не иначе, британские учОные ваяли, скажете вы. И будете правы.

Итак, в деталях:

Мы считаем, что Польша будет основным бенефициаром (+ 0,8 п.п. из 5-летнего потенциала роста в 3,4%), за ней следуют Испания (+ 0,77 п.п. из среднего потенциала 0,7%) и Китай (+ 0,67 п.п. от среднего потенциал 6,6%).

Потенциальный объем производства в США увеличится на 0,34 п.п., увеличившись в среднем с 1,80 в период 2015-2019 гг. До 2,1.

Для стран с ставкой корпоративного налога выше 25%, таких как Япония, Франция и Бразилия, наш анализ подчеркивает, что их потенциальный выигрыш от колебаний роста ниже и почти незначителен или даже отрицателен в случае Бразилии. Например, во Франции изменение потенциального роста для установления минимальной ставки корпоративного налога в размере 15% будет близко к нулю (-0,05 п.п. от среднего потенциала 1,3%). В этом контексте понятно, почему эта категория стран настаивает на повышении предлагаемой минимальной мировой налоговой ставки.

В целом мы считаем, что для достижения нового уровня потенциала роста, который в конечном итоге будет отражать новое состояние конкурентоспособности или привлекательности, потребуется средняя скорость конвергенции. В случае США, например, регистрация положительного шока на +0,3 п.п. при потенциале роста 1,8% потребует от 2 до 3 лет, чтобы быть полностью видимым.

Страны с ставкой корпоративного налога ниже 15% в значительной степени проиграют от глобальной минимальной налоговой ставки. В Ирландии, где текущая налоговая ставка составляет 12,5%, потенциальный рост может упасть на -2,14 п.п. (при потенциале роста в 5,9%). Это значительное снижение следует интерпретировать с осторожностью, но оно может дать представление о том, почему Дублин выступил против европейской налоговой гармонизации. Аналогичным образом, Венгрия, текущая налоговая ставка которой составляет 9%, может увидеть снижение потенциала роста на -1,85 п.п. (при среднем потенциале роста в 2,9%).

Но куда ж они денутся с подводной лодки!